全額退保暴利“生意”揭秘

退萬元中介收5000元 “釣魚”錄音取証等手法齊上陣

閑魚APP退保代理廣告截圖。

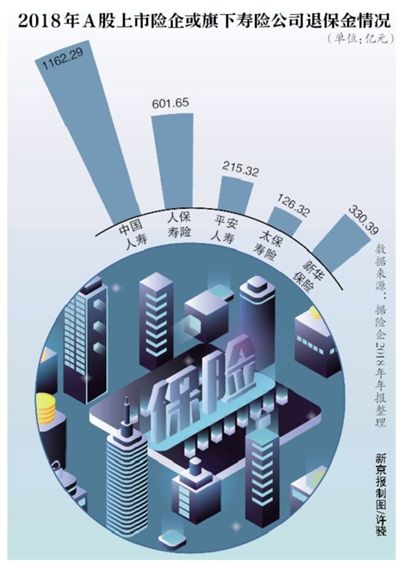

“全國任意地區、任何保險公司、任意險種,全額退保,安全快速,100%退單成功。”近期,新京報記者在閑魚、微博、百度貼吧等多個平台均發現了上述“退保代理”廣告。這些廣告宣稱,能夠幫助保險消費者退回全部所交保費。

根據相關規定,如果過了“猶豫期”“全額退保”是很難的,那麼上述退保代理到底是如何操作的?他們是“真維權”還是借維權之名牟利?近日,新京報記者以保險消費者的身份,接觸了多個退保代理,發現這是一門暴利“生意”,全額退保退萬元,有時中介要收5000元費用。更令人觸目驚心的是,暴利生意之下還暗藏捏造事實、惡意投訴,釣魚式維權等操作亂象。

那麼,退保如何演化成了一門“生意”?

根據保險合同規定,如果過了“猶豫期”,保險消費者若正常退保,一般僅能退回現金價值。以一份年交保費為2725元的重疾險為例,若該保險消費者在保單第一年末退保,那麼其隻能退回310元的現金價值,也就是僅退首年所交保費的約十分之一,因此,通過正常渠道退保,客戶將面臨損失,這也給打著“全額退保”旗號的“退保代理”的發展提供了生存空間。此外,保險行業目前或多或少還是存在一些不規范的地方,這為退保代理提供了生存土壤。

1 退保中介:釣魚維權 與保險銷售員套路對套路

退保中介王林(化名)對新京報記者表示,若要退保,除了需要提供保險公司、產品名稱、保險合同號等產品基本信息之外,還需要詳細描述業務員賣保險的整個過程,力求真實再現。

由此,保險代理銷售套路與退保代理的套路開始正面交鋒。

該中介提的具體問題包括:“業務員當時是怎麼給你介紹的?業務員是如何勸說,如何打動你的?當時他和你承諾什麼了,現在你覺得產品和當初業務員說的有什麼差距?”

退保中介陳琳(化名)則更是直接給記者發了個表格稱,直言:“如果想退保,你就對照底下這些退保原因,要是有,我們就能做,要是沒有,就做不了。”

記者注意到,該中介列出的退保原因主要包括:夸大保險責任或者保險產品收益﹔承諾返佣﹔將保險收益與銀行存款利率、國債利率等其他理財產品進行對比﹔誘導、唆使投保人為購買新的保險產品終止保險合同,損害投保人、被保險人或者受益人合法權益等在內的總計13條。

北京律師協會保險專業委員會委員、保險專業律師李濱對新京報記者坦言,這些都是保險法第116條,以及銀保監會其他規范性文件規定的,保險公司違法違規的具體行為。

“這些行為投保人可能並不了解,但是退保代理人總結出來了,如果以這些事實,向監管部門進行投訴,按照法律規定或者銀保監會規范性文件的規定,保險公司應該受到行政處罰。而有時候保險公司為了避免被行政處罰,或者控制累計有效投訴的數量,就不得不在民事問題上,也就是退保問題上進行妥協。”李濱表示。

總而言之,全額退保操作時,不少退保代理人利用客戶購買保險時,保險公司或保險業務員在流程中出現的一些違規違法行為,以此向保險公司或監管部門投訴,最終達到全額退保的目的。

新京報記者搜索到了不少這樣全額退保的案例。洛陽弘毅保險咨詢服務有限公司的官方微信公眾號“弘毅事務所”中,就發布了一些案例。案例介紹稱,客戶被辦理高額信用卡吸引,在某保險公司買了6000元保險。信用卡批下額度一萬元,客戶感覺受騙,20天后代理人把保單送來,客戶要求退保,撥打客服電話發現,保單已經過了猶豫期。

“這個套路是手機投保完成的同時,默認客戶已經收到電子合同,簽收電子回執,猶豫期從投保當天開始計算。”該公眾號分析稱,聰明的代理人更是過了20天,才把紙質合同送給客戶。其披露了維權過程:撥通客服,記下工號,要求和主管通話。理由為正式保險合同和投保說明書中均寫明,簽收本保險合同次日起20天內為猶豫期,客服所解釋的已經收到電子保險合同,電子回執也算簽收,均沒有文字明確說明,屬於隱瞞重要事實,欺騙投保人。同時,撥打12378投訴熱線。

結果是,兩天后收到公司內勤信息,請求客戶撤訴,承諾全額退保,10天后,保費全款到賬。

一位大中型險企保險代理人王猛(化名)對新京報記者坦言,如果消費者能証明是業務員或者保險公司在賣保險的過程中存在一些不合規行為,確實可以全額退保。“有時候,保險是賣給熟人,可能業務員說話不會特別注意,多多少少有點漏洞。又或者這些想退保的消費者,經過退保代理的‘指導’后,利用熟人身份,誘導業務員說一些打‘擦邊球’的話,這樣業務員還是很容易‘踩雷’的。”

此外,相關“釣魚維權”的“套路”也被退保中介經常用到。上述弘毅事務所公布的案例中就顯示:2016年,客戶在上海經商期間,購買某款保險,年交保費2萬多元。后來生意不好,撤回縣城老家,感覺交費壓力很大,經過學習咨詢,對險種也不滿意,已經交費三年,退保損失很大。而維權過程中發現,投保過程沒有任何問題,但在實際操作當中,保險代理人的銷售話術裡,有一個重大誤導。

這時,退保代理人就會安排客戶給保險代理人打電話並錄音,讓對方把這個保險再講一遍,通過“釣魚”獲取証據,再向相關的保險公司、監管機構進行投訴,從而達到全額退保的目的。

多位退保代理人均對記者表示,這種方法全額退保成功率極高,有退保代理人說,“線下保險全額退保成功率在80%以上,線上的成功率也有90%。”並向記者展現了近期多份保單全額退保成功的情況。還有退保代理人說“我們退10個都會成功10個,一般不成功的就是客戶腦子不靈光,亂說話。”

從表面來看,這些退保代理人,因保險代理人存在疑似違規行為而協助保險消費者退保,頗為維權之“正義”,但其中隱藏的捏造事實、惡意投訴等操作亂象也頻頻出現。

退保代理人寒素(化名)對記者說:“一旦我們這邊申訴投保,保險公司的客服就會給你打電話,這時你說話一定要注意點,你就直截了當地說當時沒有跟你解釋清楚就行了,其他的不要多說。”但實際上,記者是以咨詢在網上購買的保險能否退保、如何退保的名義與其交談的,並一再強調買保險的時候,並無業務員介入,自然也就不存在什麼所謂的違規行為,那麼該退保代理人所謂的“當時沒解釋清楚”一事也就子虛烏有了。

2 暴利“生意”:退萬元保費有的中介要收5000

值得關注的是,退保代理“全額退保”的背后,是其高昂的收費標准。“我們的收費是線上單子提30%,線下單子提50%,比如說保險公司給你退了1萬元,我們就提3000元或者5000元,你自己還能剩7000元或者5000元,這不比你自己去退保強多了?”退保代理人李原(化名)對新京報記者說,所謂的線上單子,指的是保險消費者通過電話銷售或者在網上買的保險,而線下單子則指的是消費者與業務員面對面買的保險,“線下提成更高,是因為線下難度更大,等退保成功后再把錢打給我們。”

據了解,收取高額服務費的退保代理並非個例,退保代理人王林對記者表示,1萬以下的單子,服務費統一3000元,若1萬以上,則提30%。“金額太小的話,你做著不劃算,我們做著也不劃算,因為不管是操作幾千的單子還是幾萬的單子,我們花費的人力物力都是一樣的。”

此外,還有一些退保中介更是直言稱,需要先打20%的中介費,才能協助消費者退保。“給錢后我們會出具正式的合同。” 顯然,這樣的退保方式並不安全。

記者了解到,一些退保中介還要求保險消費者本人寄去身份証正反面復印件,保單原件等,這些個人信息都比較私密,盲目將這些重要信息發給退保中介,那麼個人信息也將面臨泄露的風險。

實際上,在今年8月中旬,廣東銀保監局也發布了“代理退保”的相關風險提示,提示保險消費者不要輕易泄露個人信息,不要隨意告知陌生人身份証信息、銀行卡信息以及保單信息﹔保險合同是重要金融單據,包含大量個人信息,不要輕易轉交他人,避免被非法利用並遭受損失。

此外,廣東銀保監局還提示稱,中國銀保監會及其派出機構均未設立“退保中心”,也未與相關組織合作為消費者辦理退保,請明辨真偽,勿輕信謊言。

3 “全額退保”如何演化成了一門“生意”?

一名知情業內人士對新京報記者說,“全額退保”現象最早或許出現於2010年江蘇泰州爺爺為孫子投保未經孩子父母知情並簽字而引發的12份保險,保險費總額累計達百萬元的退保事件。該案件經民事訴訟、行政投訴,最終以投保人獲得全額退費及幾十萬元的賠償而告終。

當時,代理此案的正是律師李濱,他介紹稱:“這是自創的民事、行政同時進行維權的‘立體式’維權方式,這種形式后來被某某保網拷貝,加以公司化運作,后來該公司部分業務人員因逐利辭職以個人名義進行維權,導致這種維權方式失控和濫用,形成對保險業和被保險人利益及保險行業秩序產生不利影響的亂象。”

李濱進一步表示,有些不負責任的維權人士不是針對有爭議的保險合同進行維權,而是已經發展成純粹是為了經濟利益而進行退保,退保合同已經指向投保人認可和沒有異議且正常履行的保險合同,這些維權人士捏造事由、欺騙投保人、引誘保險消費者人為制造與保險行業的對立,這是非常不可取和對保險合同雙方主體均有害的行為。

實際上,今年8月初,深圳消保服務中心也對外發布了風險提示,稱“惡意投訴”人往往通過社交平台、網購平台、電話短信等渠道發布虛假信息,宣稱可以協助消費者辦理全額退保等事宜,無視保險合同約定,捏造事實,挑唆消費者不得擅自接受保險公司的客服回訪,以維權舉報為名,煽動消費者向監管部門惡意投訴。

新京報記者通過咨詢多家保險公司了解到,目前這種有預謀的“全額退保”還沒有大規模出現。“如果真的遇到,按照程序,首先肯定要核查,看看對方說的問題是不是事實,如果是事實,就按照公司關於退保的規定進行處理,但也不一定是全額退,看制度規定﹔如果核查后發現是捏造的,那一般是不會給退的。”某中型壽險公司退保方面負責人表示。

不過,在該事件的另一面,也有觀點認為,退保代理人的出現,促進了整個保險行業往更加規范化的方向發展,一位資深保險業人士對新京報記者表示:“有些退保代理人通過捏造事件來詐騙,這種行為對行業來說影響惡劣。但也有退保代理人確實發現並抓住了保險公司或業務員在進行推銷或服務時出現的一些違規行為,從而要求退保,這說明保險行業目前或多或少還是存在一些不規范的地方。反過來看,這種有點‘吹毛求疵’的行為其實也促進了保險行業的進一步規范。”

4 退保有風險消費者該如何正確退保?

退保隱含的多重風險往往在退保代理人大力渲染“全額退保”中有所弱化甚至隱化,在記者詢問退保代理人“退保會不會對我本人產生什麼影響”時,所有的代理人都回復稱:“沒有任何影響,頂多就是接到保險公司回訪電話。”

但實際上,退保便意味著該保險消費者今后失去了保障。而隨著年齡、身體狀況的變化,該保險消費者后續再想買保險時,就會出現保費增加、重新計算等待期,甚至因身體原因發生拒保等多種情況,給保險消費者后續投保帶來負面影響。

一位保險消費者告訴記者:“其實這樣操作的話,要給中介不少錢,扣掉之后真沒剩多少了,如果遇到保險公司不好談的,那肯定會很麻煩,又是舉証,又是談判的,而且周期比較長,風險也挺大的,感覺不值當。”

既然如此,那麼保險消費者若發現保險公司或保險代理人在銷售保險過程中存在一些違規行為時,是否可以自行操作全額退保呢?王猛向記者介紹,理論上是可以的,但是保險消費者應對這類事情沒有經驗,也不熟悉相關規定,所以即便有証據,也不一定能達到全額退保的目的。

“一般來說,除了這種方法之外,客戶在猶豫期內退保,是可以全額退保的,像重大疾病保險在等待期內得病的話,保險公司也是退還其全部所交保費的,也相當於全額退保了。”王猛說。

最后,監管部門還提醒消費者,保險消費者應該從正規渠道維權。消費者如對保單有相關疑問或服務、退保需求,可直接通過保險公司官網、撥打客服熱線、親訪客服中心等方式尋求解決﹔也可咨詢各市保險行業協會保險糾紛調解處置專業委員會並免費申請調解﹔保險公司涉嫌違反保險監管法律法規的,可通過來信、來訪、來電等方式,向監管機構反映。

當然,若保險消費者通過深思熟慮后需要退保,或者找到了更適合自己保障需求的保險產品需要退保,那麼可以考慮通過一些手段,盡量將退保損失降到最低。

官方號保監微課堂建議,期繳產品越早“止損”越劃算,躉繳產品最好過幾年再退。躉繳是一次性付清所有保費,期繳是按年分期繳納保費,如果發生退保,保險公司會按照保單現金價值進行退保,期繳保單在繳納保費前幾年,保單現金價值比躉繳低,相對來說,退保后投保人要承擔較大損失。

其次,消費者可以利用保單的“寬限期”和“等待期”,完成保障的無縫銜接。如果消費者想要換一款產品,而在此期間又不想失去保障,那就可以在新保單的“等待期”內,充分利用原保單的“寬限期”推遲繳費,完成保障的過渡。(新京報記者 潘亦純 陳鵬)

分享讓更多人看到

相關新聞

熱門排行

- 評論

- 關注

第一時間為您推送權威資訊

第一時間為您推送權威資訊

報道全球 傳播中國

報道全球 傳播中國

關注人民網,傳播正能量

關注人民網,傳播正能量