雷军食言了,小米敲门港交所“尝鲜”!撑得起千亿美元的估值吗?

雷军曾经在2014年放过话,5年内不上市。2016年3月,雷军在接受采访时仍给出5年内不上市的表态。

5月3日上午,据港交所官网消息,小米已正式提交IPO申请文件。小米有望成为港交所“同股不同权”第一股,也将是2014年来全球最大型的科技公司IPO。

雷军食言了,创业八年的小米,要上市了!

小米递交赴港IPO申请

5月2日,小米公司向香港联交所提交招股说明书,如果顺利的话将在今年6-7月间在港交所上市。小米也将成为今年港交所推行“同股不同权”的新政之后,第一家在港交所上市的高科技公司。

根据招股说明书,小米此次IPO募集的资金,

计划将30%用于研发及开发智能手机、电视、笔记本电脑、人工智能音响等核心产品;

30%用于扩大投资及强化生活消费品与移动互联网产业链;

30%用于全球扩展;

10%用作一般营运用途。

记者 侯凯笛:综合市场消息,小米的估值将在600亿美元至1000亿美元,上市后市值将达到1000亿美元以上,将是继2014年于美股上市的阿里巴巴(上市估值近2000亿美元)后,全球最大型的科技公司IPO。

股权结构上,小米的执行董事、董事会主席兼首席执行官雷军持股比例为31.4%,在完成首次公开募股后,小米公司流通股将包括A级普通股和B级普通股。当股东表决时,A类股份持有人每股可投10票,B类股份持有人每股可投1票。计算不同股票的投票权重后,雷军的表决权比例超过50%,是公司的实际控制人。此外,由于小米采取的是一种复杂的多层股权架构,目前还不符合A股市场的上市规则。

记者 侯凯笛:小米公司的股权架构类似于阿里巴巴,是VIE架构。除了小米科技外,小米公司旗下还包括小米通讯、小米电子软件、小米支付、小米移动软件、小米软件技术、小米数码科技等至少7家子公司。如不特批,鉴于小米的VIE结构,小米A+H的结构几乎是不可能的。此前,关于小米的上市地点也有诸多传闻。业内人士预计,在港上市后,小米将可能以CDR形式回归A股。

尽管证监会在今年3月底明确了对独角兽企业上市的支持路径,但诸如营收快速增长、国际领先技术等条件仍然规定得较为模糊,这也成为小米优先在H股上市的原因之一。随着监管层后续将推出更加细化的实施细则,国内的独角兽企业,如蚂蚁金服、小米、滴滴、美团等将迎来更多选择。

千亿美金估值 小米值不值?

根据小米目前的估值,它有望成为今年全球最大的科技新股。为什么小米的估值可以高达千亿美元?

首先,小米究竟赚不赚钱?招股书显示,小米2015年亏损3.03亿元、2016年净利润18.9亿元、2017年利润为53.6亿元。

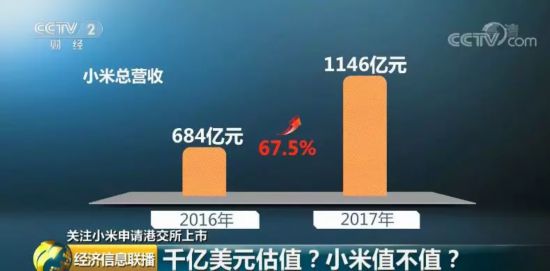

2017年小米总营收1146亿元,较2016年的684亿元增长67.5%。截至2018年3月31日,小米账面现金及现金等价物为142.2亿元,财务健康。

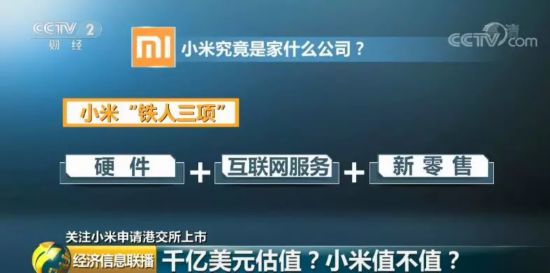

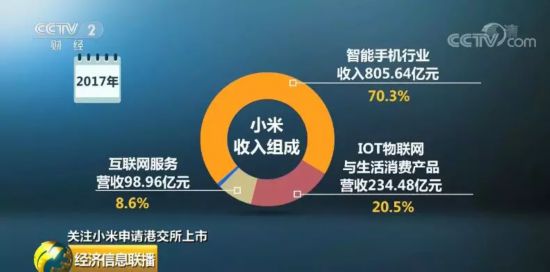

第二,小米究竟是家什么公司?硬件+互联网服务+新零售的商业模式,是雷军在多个场合宣讲的小米“铁人三项”。从招股书中可以看到,2017年小米的收入组成中,来自这三个版块的收入占比分别为:70.3%、20.5%和8.6%。

来自智能手机行业的收入为805.64亿元,占总收入的比例为70.3%;

来自IOT物联网与生活消费产品的营收为234.48亿元,占比为20.5%;

来自互联网服务的营收为98.96亿元,占比为8.6%。

中信建投TMT行业首席分析师 武超则:综合前两项硬件相关的业务的毛利率基本都在8%上下,但是我们看互联网业务,它的毛利率非常高,能达到60%。真正小米盈利能力贡献最大的是互联网这块业务。虽然收入只占了8.6%,但是占到它的毛利的比例40%,还是非常高的。

招商证券传媒互联网行业首席分析师 顾佳:小米拥有庞大且高度活跃的全球用户。截止到2018年3月,MIUI月活跃用户超过了1.9亿。正是拥有庞大的用户和米粉,我觉得构筑了小米未来,整个非硬件收入提供了更大的增长潜力。

第三,小米的成长性到底在哪里?其一是小米的国际化路径。招股书显示,海外收入在小米总收入中的占比,已从2015年的6.1%上升到2017年的28%。其二是小米的投资属性。截至2018年3月31日,小米投资或孵化超过210家公司,有4家已经上市。此外小米还持股400多家上市公司,包括迅雷和美的。

中信建投TMT行业首席分析师 武超则:大家可能比较习惯对标的公司,像苹果,像腾讯,像亚马逊。其实它都各有一部分业务跟小米比较重合。比如说硬件部分更像苹果的链条,当然像亚马逊更多的以云计算,对标的小米也有云平台这一类的。可能长期来看小米更适合按照不同的业务去估值。

小米上市凸显新动能崛起 新经济企业进入红利收获期

在八年时间里,小米从一家初创企业成长为今天千亿市值规模的独角兽企业,这在传统企业中是无法想象的。究竟是什么原因让它发展如此迅速?它背后又是什么力量在支撑?

全国政协常委、瑞华会计师事务所管理合伙人 张连起:今年是改革开放四十周年,我们的新动能出现的变化,超出了预期,在2017年,新动能企业超过了两位数的增长,对经济增长的贡献超过30%,对就业增长的贡献超过70%,对中国实体经济的结构性变化(起到了)一种化学反应。

目前全球主要资本市场都非常重视新经济企业的融资需求。今年2月,美国证券交易委员会正式批准纽交所提出的允许企业不发行新股“直接上市”提案,并且在限售解禁制度方面也有了突破。

3月底,证监会就创新企业在境内发行股票或存托凭证,也就是所谓的CDR的试点工作发布相关意见,明确了相关企业的市值、营收标准,力争将优秀的新经济企业留在国内资本市场。

4月底,港交所25年来上市制度的最大改革正式落地,在未盈利企业上市以及上市企业特殊投票权安排等问题上有了重大突破。

业内人士表示:国内的资本市场还需要加快改革的步伐和力度,尽快在上市、交易以及退出等制度安排方面做出详细的、操作性的制度安排。

如是金融研究院院长 管清友:中国资本市场不光是要提供一套新的适用于现代产业和企业发展的基础设施。还要能够培育和发现这样创新型企业的能力,而不是简单地说,等独角兽它的市值已经很大的时候,它的成长期已经过去了,你再让这些企业回来。

新闻链接:雷军 我们的征途是星辰大海

对于1969年出生于湖北仙桃,三十岁就财务自由的著名天使投资人雷军来说,今天注定是他人生中难忘的一天。雷军曾在多个场合说过,小米是他最后一次创业。从2010年创办至今,雷军和他的小米似乎始终处在风口浪尖上。雷军曾多次说过小米不考虑上市,而从去年开始却突然提速。一起来回顾一下↓↓↓

雷军有一句名言: “只要站在风口上,是头猪都能飞起来”。2010年4月6日,从一碗小米粥开始, 41岁的雷军站在了风口上,开始了“小米+步枪”的创业之旅。

2011年,小米手机正式亮相,2011年销售30万台,2012年719万台,2013年1870万台,2014年6112万台。从2010年到2014年,小米共完成6轮融资,投资方众多,包括晨兴创投、启明创投、IDG资本、淡马锡、DST、GIC、厚朴投资和云锋基金等数十家VC/PE机构。从2010年的2.5亿美元开始,几乎每年成倍上涨;到2014年E轮融资,小米已估值450亿美元,翻了180倍。

小米真的这么值钱吗?面对争议,当时的雷军对福布斯记者说:四年里唯一的错误是把小米少估了一个零。但他没有想到,之后的两年,小米遭遇了滑铁卢,手机出货量待续滑落,从第一落到第五。随后两年,“补课”成了雷布斯的高频词。雷军直接抓供应链,小米之家回归线下,发力国际化。仅仅两年时间,小米实现逆转,2017年10月提前实现了营收过千亿的年度目标。一贯低调的雷军却放出话来:“世界上没有一家手机销量下滑后能成功逆转,除了小米”。

面对媒体关于IPO的多次询问,雷军数次表示“小米不缺钱”、“小米不急”、“小米账上还有100亿现金流”。2016年,雷军信誓旦旦地说小米5年内不上市,后来又将这一时间推迟到2025年。2017年,雷布斯开始松口:“我觉得我们会到业务比较舒服的时候再IPO。”

就在当年,全球智能手机出现首次衰退,中国智能手机市场下跌4%,2018年1月,这个下滑幅度甚至达到16.6%,而之后的下滑速度或许将加剧。同时,小米还面临着国内中高端市场难以突破、其海外第一大市场印度用亏损冲量等潜在的业务风险。面对手机市场可能看到的天花板,雷军开始强化小米的互联网基因。

目前,小米默默打造的“铁人三项”已初现规模,移动电源、小米手环、扫地机器人、平衡车,小米涉猎的领域越来越广,已成为诸多行业的“鲶鱼”。对于雷军来说,小米提速上市,也许是最合适的选择。

就在不久前,雷军高调承诺:小米硬件业务综合净利润永生永世不超过5%,超出部分将全部返还用户。有人说雷军营销,也有人说他厚道。即便面对千亿美金的估值,雷军和它的小米也一直备受争议。递交招股书的这一天,雷军发了一封公开信,厚道的人运气不会太差,我们的征途是星辰大海。请和我们一起,永远相信美好的事情即将发生。

分享让更多人看到

相关新闻

- 评论

- 关注

第一时间为您推送权威资讯

第一时间为您推送权威资讯

报道全球 传播中国

报道全球 传播中国

关注人民网,传播正能量

关注人民网,传播正能量